O guia definitivo para diversificação de classes de ativos para corretoras

Conteúdo

A diversificação em várias classes de ativos é uma estratégia de investimento em busca do retorno máximo para qualquer nível de risco. Para as corretoras, os benefícios decorrentes de uma abordagem diversificada de múltiplos ativos são muito significativos. Investimentos tradicionais incluem classes de ativos como ações, títulos e commodities, enquanto novas oportunidades envolvem criptomoedas, ativos digitais e produtos de investimento globais. Oferecer exposição a múltiplas classes de ativos não correlacionados confere várias vantagens importantes às corretoras.

O seguinte guia descreve como as principais corretoras implementaram com sucesso várias estratégias de diversificação para aumentar o acesso ao mercado, estabilizar os lucros e otimizar seu posicionamento competitivo para alcançar o sucesso a longo prazo. O objetivo final aqui é ilustrar exatamente por que oferecer uma ampla gama de classes de ativos por meio de um modelo multi-ativos traz benefícios incomparáveis que toda corretora deve adotar.

Por que as Corretoras Devem Diversificar

A diversificação é uma maneira para as corretoras alcançarem um crescimento estável e consistente. Esta seção explora algumas das principais vantagens que uma abordagem de múltiplos ativos oferece.

1. Gestão de Risco Através da Diversificação

A diversificação entre uma variedade de classes de ativos não correlacionados compensa certos riscos. Contra a queda no preço de alguns, outros podem se valorizar, equilibrando os retornos gerais. Nesse sentido, oferecer fundos mútuos, ações, títulos e outros ativos digitais distribui os riscos em vez de concentrá-los em um único setor. As corretoras desfrutam de estabilidade. As receitas tornam-se menos voláteis, pois sempre há uma oportunidade lucrativa disponível, mesmo em meio à turbulência do mercado, especialmente quando apoiadas por fortes estratégias de gerenciamento de risco de corretores. Através da diversificação, os resultados são protegidos em ciclos econômicos.

2. Atraindo uma Base de Clientes Mais Ampla

A expansão das ofertas pelo corretor significa abrir as portas para investidores em todas as categorias de perfis de risco-retorno. A ação fracionada, por exemplo, permitirá a compra de partes de empresas ou outros instrumentos que até então estavam fora de alcance devido ao custo. As bolsas encontram um novo alvo em públicos mais jovens, enquanto os robo-advisors atendem a clientes mais passivos. Lacunas também são preenchidas por categorias de produtos mais específicas, com a demanda por fundos sustentáveis destacada entre as classes de ativos de negociação mais populares nos últimos anos. Ao atender a essas necessidades, os corretores de múltiplos ativos se abrem para todo o seu potencial de clientes.

3. Aumento de Fluxos de Receita e Estabilidade

Com cada novo produto, as corretoras abrem novas fontes de receitas de negociação a partir de taxas de serviço ou spreads de compra e venda, tornando as taxas de corretagem uma parte central da lucratividade a longo prazo. Em vez de depender de um único produto, as múltiplas fontes são liberadas das variações das circunstâncias externas. A venda cruzada reforça esse efeito. Os corretores podem realizar vendas cruzadas de listagens complementares, criando contas mais ativas e relacionamentos de longo prazo com os clientes. As receitas recorrentes derivam de portfólios em crescimento ao longo do tempo. A previsibilidade da receita também se torna muito mais firme. Ciclos industriais imprevisíveis afetam corretores diversificados de maneira muito menos dramática do que seus concorrentes mono-focados.

4. Vantagem Competitiva e Diferenciação

Marcas de domínio multi-ativos como empresas de um só lugar valorizadas. Investidores institucionais apreciam plataformas sofisticadas que suportam a gestão de riscos complexos em diversos mercados.

Os clientes individuais ganham lealdade, sabendo que qualquer objetivo em evolução encontra sua representação. Vantagens de ser o primeiro a agir se acumulam ao pioneirar setores futuros antes da adoção em massa. Mais adiante, os efeitos de rede então concentram a liquidez.

5. Flexibilidade para se Adaptar às Mudanças do Mercado

Mercados fluidos exigem reinvenção a cada momento. A diversificação prepara os corretores para ambientes em mudança com ajustes flexíveis de exposição. Na medida em que surgem oportunidades em outros setores, negócios diversificados sentem menos pressão de adaptação rigorosa em comparação com operações especializadas. A flexibilidade garante a continuidade da liderança no mercado.

Em suma, através de um modelo assim, cada uma das demandas mutáveis dos investidores seria adequadamente atendida, ao mesmo tempo em que se preservaria o crescimento sustentável, independentemente dos fatores independentes. É essa resiliência sobre a qual o sucesso das corretoras seria construído.

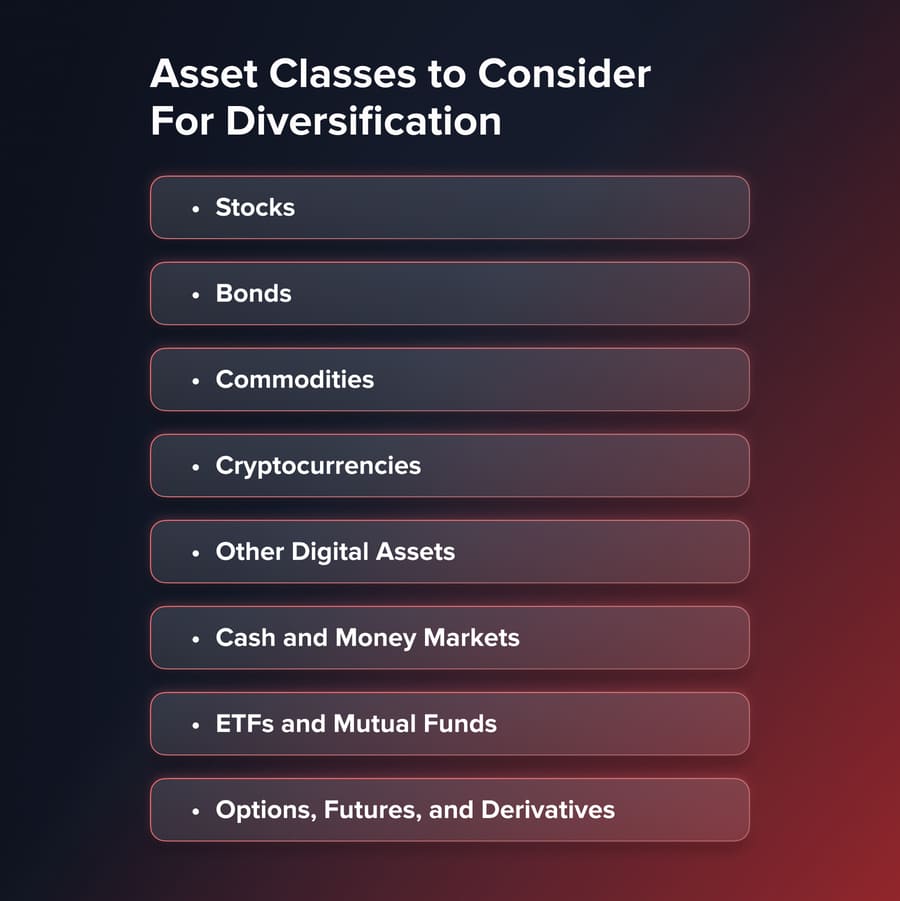

Quais Classes de Ativos as Corretoras Devem Oferecer?

Ao construir uma estratégia de diversificação, os corretores devem avaliar classes de ativos que atendem a áreas de demanda ou preenchem lacunas identificadas. As seguintes merecem uma análise mais detalhada:

Ações

- Ações oferecem negociação fracionária/sem comissão e derivativos, formando a base da maioria das estratégias de negociação de ações mais eficazes

- Indústria, capitalização de mercado e exposições internacionais

- Rendimentos de dividendos, empréstimos de ações para renda suplementar

Obrigações

- Dívida corporativa, municipal e soberana

- Vencimentos de curto, médio e longo prazo

- Fundos de obrigações geridos ativamente/passivamente

Commodities

- Metais preciosos como ouro, prata

- Agricultura incluindo milho, trigo, gado

- Energia incluindo petróleo bruto, gás natural e outros segmentos centrais para negociação de energia

- Commodities imobiliários como terras florestais

Criptomoedas

- Bitcoin, Ethereum para o varejo mainstream

- Altcoins para traders experientes

- Stablecoins conectando moedas tradicionais e digitais

Outros Ativos Digitais

- Tokens de plataforma que concedem participação na rede

- Arte digital, colecionáveis, ativos de jogos

- Tokenização de segurança de empresas privadas

- Protocolos de finanças descentralizadas

Mercados de Dinheiro e de Capital

- Rastreadores de índices em setores, nichos

- Estratégias ativas/passivas

- Veículos de investimento temático/impacto

Opções, Futuros e Derivativos

- Instrumentos de hedge entre classes de ativos

- ETFs alavancados/inversos para traders experientes

You may also like

Estudos de Caso: Como Corretores Líderes Entraram em Novas Classes de Ativos

eToro - Adoção Precoce de Criptomoedas

eToro cresceu a partir de ações e ETFs ao introduzir a negociação de Bitcoin e Ethereum em 2017. Isso estabeleceu a plataforma como uma pioneira em cripto para o varejo. Em 2021, as criptomoedas representavam mais de 40% de sua receita de negociação, apoiadas pela crescente adoção de mecanismos como pools de liquidez .

Interactive Brokers - Abrindo Caminho para ETFs e Títulos

A Interactive Brokers cresceu constantemente de ações para ETFs mundiais, títulos e opções. Essa diversificação beneficiou a empresa ao atrair clientes institucionais. Hoje, ela atende traders em mais de 200 países, com receitas líquidas de mais de $4 bilhões por ano, bem suportadas por sua plataforma multi-ativos.

Robinhood - Crescimento de Ações Fracionárias e Cripto

A Robinhood primeiro avançou com a negociação de ações sem comissão, depois diversificou para ações fracionárias e criptomoedas. A expansão ressoou com investidores jovens e fez o crescimento de usuários disparar para mais de 23 milhões de contas em 2021. Oferecer acesso a múltiplos ativos a destacou em um cenário de corretoras lotado.

Corretora de Ativos Únicos vs Corretora de Múltiplos Ativos: Principais Diferenças

| Fator | Corretora de ativos únicos | Corretora de múltiplos ativos |

| Fontes de receita | Vinculadas a uma classe de ativos (apenas forex). As receitas são voláteis e cíclicas. | Várias fontes de renda de ações, títulos, cripto, ETFs e derivativos. Menos voláteis e previsíveis. |

| Base de clientes | Restrita - precisa atrair um tipo específico de trader ou investidor. | Ampla - atrai traders de varejo, clientes institucionais e investidores de longo prazo. |

| Exposição ao risco | Alta - desempenho atrelado aos ciclos de um mercado. | Menor - perdas em um compensadas por ganhos em outro. |

| Necessidades regulatórias | Mais simples - uma licença, menos pontos de conformidade. | Complexa - várias licenças, conformidade contínua em diferentes jurisdições. |

| Adaptabilidade ao mercado | Limitada - tem dificuldade quando o mercado subjacente desacelera. | Flexível - pode mudar o foco para setores em crescimento (cripto, ETFs, fundos ESG). |

| Percepção da marca | Jogador de nicho - autoridade limitada fora do seu mercado principal. | Loja única - corretora confiável, abrangente e preparada para o futuro. |

Como Construir uma Corretora Multi-Ativos de Sucesso

Entrar na competitiva indústria de serviços financeiros exige uma preparação minuciosa. Este guia descreve os passos essenciais para estabelecer uma corretora que atenda clientes por meio de ofertas diversificadas.

1. Desenvolver um Plano de Negócios

Defina claramente metas de curto e longo prazo, como metas de clientes, serviços, aprovações regulatórias e roteiros de tecnologia com prazos. Destaque as vantagens competitivas e avalie os requisitos de recursos.

2. Capital Seguro e Licenciamento

O financiamento suficiente apoia a construção de infraestrutura. A obtenção de licenças de pesquisa é necessária por jurisdição e classe de ativos, desde forex até ações. Consulte os reguladores para obter suporte na aplicação.

3. Selecione uma Plataforma de Tecnologia Central

Plataformas avançadas automatizam negociações, relatórios e controles de risco. Considere soluções integradas ou a construção de sistemas personalizados internamente ou com parceiros. Realize testes retroativos de desempenho e segurança do sistema.

4. Contrate uma Equipe Capaz

Reúna profissionais talentosos nas áreas de conformidade, engenharia de software, finanças e serviços ao cliente. Terceirize funções especializadas inicialmente e amplie as capacidades internas ao longo do tempo.

5. Implementar Ofertas de Ativos Principais

Priorize setores populares apoiados por tecnologia selecionada. Ofereça taxas competitivas, ferramentas e conteúdo educacional. Refine continuamente com base em sinais de demanda e feedback.

6. Solicitar Listagens Adicionais

Obtenha licenças relevantes e integre novos ativos de forma modular conforme as regulamentações permitirem e a prontidão permitir. Garanta que as adições de fase correspondam ao escopo e ao aumento de recursos.

7. Aplicações de Trading de Design

Desenvolva interfaces intuitivas para web e móvel otimizadas por plataforma. Consolide o gerenciamento de contas, pesquisa, entrada de pedidos e relatórios. Automatize fluxos de trabalho.

8. Fornecer Serviços Ancilares

Complete as ofertas principais com adições de valor, como empréstimos com margem, consultoria robô, contas PAMM e integrações de terceiros. Gere receitas suplementares.

9. Aprimorar Marketing e Branding

Posicione a empresa por meio de várias campanhas online e offline. Colabore com parceiros e afiliados chave. Automatize a geração de leads e as conversões.

10. Melhore Continuamente

Avalie periodicamente a tecnologia, a mistura de produtos, as preferências dos clientes e o cenário competitivo. Refinar a estratégia, expandir a funcionalidade de acordo e escalar a infraestrutura de forma prudente a longo prazo.

Este plano é muito focado em uma grande preparação antes do lançamento e ajustes no processo de evolução da corretagem multi-ativos. Um crescimento suave segue quando se segue cada passo com a devida diligência na ordem correta.

You may also like

Como Implementar uma Estratégia de Diversificação de Ativos

Um planejamento cuidadoso é crucial para garantir que a diversificação seja bem-sucedida para as corretoras. Esta seção descreve considerações estratégicas para uma expansão prudente e escalável.

1. Pesquisando Ativos em Alta Demanda

O primeiro passo para os corretores é identificar aqueles setores promissores que estão realmente fundamentados por sinais de demanda. Pesquisar os clientes atuais destaca interesses comuns. As ofertas dos concorrentes fornecem outros sinais sobre produtos favorecidos. Novas tecnologias emergentes que exigem listagem devem ser consideradas. Priorizar adições sinérgicas lucrativas maximiza os retornos sobre o investimento.

2. Obtenção das Licenças e Aprovações Necessárias

A conformidade regulatória varia muito entre jurisdições e classes de ativos. Corretores multinacionais precisam obter licenciamento completo para obter autorização para gerenciar atividades em todo o mundo. Criptomoedas, por exemplo, são licenciadas como um negócio de serviços monetários. As solicitações precisam de alocações de capital que serão minuciosamente examinadas pelos reguladores. Consultoria profissional navega pela burocracia para que a empresa possa evitar a papelada excessiva e erros custosos em questões de conformidade. A devida diligência adequada evita erros onerosos.

3. Requisitos de Infraestrutura e Tecnologia

Agregar diferentes participações requer tecnologia que se adapte a demandas dinâmicas. APIs avançadas permitem a atualização rápida de produtos. Sistemas de negociação de baixa latência garantem liquidez dentro dos mercados. Arquiteturas internas robustas, como gerenciamento de identidade, asseguram funções de suporte para pagamento e relatório, independentemente de listagens externas. Desempenho escalável significa experiências de usuário sem atritos com o crescimento.

4. Integração de Soluções de Pagamento

As opções de pagamento refletem as preferências dos clientes influenciadas pela região, gerações e escolha do veículo de liquidez. Moedas fiduciárias, moedas digitais e stablecoins merecem ser integradas por meio de parceiros de processamento estratégicos. As escolhas de seleção são acompanhadas por considerações em torno da conformidade. Envolver as opções de pagamento dentro das plataformas simplifica o acesso ao poder de compra e elimina barreiras entre o investidor e a oportunidade.

5. Considerações Operacionais

Os centros de conhecimento se estendem na recrutamento de pessoal para corresponder ao escopo de diversificação. Representantes necessários para atender os clientes tornam-se proficientes em relação aos títulos dispersos. A equipe de conformidade deve supervisionar os pontos de contato regulatórios que estão se multiplicando rapidamente. Controladores de risco especializados avaliam cuidadosamente os perigos discretos específicos da indústria em relação à proteção prudente. Divisões operacionais dedicadas a escopos discretos se descentralizam à medida que o escopo aumenta, também.

6. Estruturas de Preços e Taxas de Múltiplos Ativos

Os preços impactam a atividade e a retenção. Tarifas competitivas atraem novos clientes. Preços baseados em volume ou em camadas incentivam a lealdade entre esses clientes. Transparência nas taxas constrói confiança. Serviços agrupados reduzem o custo para o cliente. Revise as estruturas de tempos em tempos e, sempre que possível, modele a elasticidade da demanda para precificar de forma otimizada para rentabilidade à medida que o conjunto de ofertas se desenvolve.

A medição e o refinamento contínuos na preparação estruturada estabelecem fundamentos sólidos para a diversificação que levarão a um crescimento sustentável.

7. Melhores Práticas para uma Diversificação Eficaz de Ativos

Ao seguir práticas testadas, as corretoras podem maximizar os benefícios da diversificação enquanto mitigam riscos. Um planejamento cuidadoso em áreas-chave ajuda a otimizar estratégias para um crescimento sustentável a longo prazo.

8. Implementação Faseada e Escalonamento Cuidadoso

A abordagem em etapas introduz novos ativos em etapas à medida que a demanda é validada, em vez de tudo de uma vez. Nos intervalos entre as fases, os processos são refinados de acordo com a melhoria das métricas de desempenho. A escalabilidade medida em cada fase evita a sobrecarga de recursos antes que os custos possam ser justificados pela demanda. As funções de suporte também devem crescer em proporção para manter os padrões enquanto as operações se desenvolvem ao longo do tempo.

9. Monitoramento de Tendências de Mercado e Ajustes

Monitorar de perto as análises e pesquisas de suas preferências permite ajustes nas mudanças de demanda, muitas vezes guiados por indicadores de mercado . Respostas rápidas a uma popularidade crescente ou decrescente são prontamente atendidas. O desempenho insatisfatório em adições periódicas deve ser revisitado para potencial de substituição. A agilidade captura novas oportunidades, criadas a partir de circunstâncias em mudança, também.

10. Educando e Integrando Clientes

Os atributos de cada adição são esclarecidos por explicações claras, que indicam os riscos e as estratégias para criar expectativas realistas. O contexto maior demonstra a resiliência da diversificação. Bibliotecas, seminários e suporte tornam as transições fáceis. Novos clientes se acomodam nas ofertas expandidas.

11. Avaliando Oportunidades Futuras

A regulamentação e o monitoramento da tecnologia revelam setores viáveis a longo prazo. Contratações especializadas oferecem insights de mercado. Parcerias aceleram o acesso complementar, e aquisições fortalecem as capacidades de nicho.

12. Avaliações Abrangentes de Licenciamento

A pesquisa exaustiva especifica licenças por jurisdição e adição. Processos de aplicação prudentes consideram as durações de aprovação. Os reguladores recebem documentação abrangente abordando todas as preocupações. O aconselhamento especializado fornece orientações em conformidade.

13. Implementando uma Gestão de Risco Robusta

Modelagem quantitativa inclui riscos correlacionados e isolados. Cada listagem é protegida por parâmetros de margem e posição. Testes de estresse cobrem situações hipotéticas. A educação aplica um contrapeso às forças da volatilidade.

A adesão diligente estabelece a base para otimizar oportunidades de diversificação de forma segura para um crescimento sustentável na liderança de múltiplos ativos. O máximo benefício a longo prazo é garantido por meio de um aprimoramento contínuo.

Erros que as Corretoras Devem Evitar ao Diversificar

Até as principais empresas podem errar ao se aventurar em novas classes de ativos. A seguir estão os erros que geralmente desviam as iniciativas de diversificação:

1. Apressando-se para Licenciamento

Certos corretores apressam-se em novos mercados sem garantir as licenças necessárias. As consequências são multas, má reputação ou até mesmo fechamento. A devida diligência das autoridades regulatórias sempre tem prioridade.

2. Esticando Classes de Ativos Muito Cedo

Apresentar todos os produtos populares de uma vez só estende a tecnologia, a conformidade e a equipe além do limite. A implementação em fases garante qualidade, conformidade e execução suave.

3. Ignorando a Infraestrutura de Pagamento

Many clients close accounts when deposits and withdrawals are limited. Not integrating fiat, crypto, and local payment models introduces unnecessary friction.

4. Superestimando a Simplicidade da Conformidade

Cada jurisdição tem suas regulamentações, e provedores de KYC confiáveis são essenciais para manter as operações em conformidade em larga escala. Expandir-se através das fronteiras sem uma infraestrutura de conformidade robusta pode sobrecarregar a equipe e desencadear erros dispendiosos.

5. Evitando a Educação do Cliente

O lançamento de novas classes de ativos sem uma explicação adequada deixa os clientes confusos e isolados. Webinars, tutoriais e aprendizado dentro do produto facilitam a integração.

6. Enfrentando a Diversificação como uma Tarefa de Um Único Ponto

Os mercados mudam diariamente. Corretores eficazes estão cientes das tendências, trocam produtos com desempenho fraco e ajustam os arranjos de taxas para manterem-se em sintonia.

Conclusão

As vantagens proporcionadas pela diversificação de classes de ativos e abordagens multiativos transformaram-nas em uma estratégia importante para corretoras que operam com longevidade em mente. Ao abrir vários setores não correlacionados para os clientes através de uma única plataforma unificada, as corretoras distribuem seu risco enquanto maximizam suas oportunidades, estabilizam suas receitas e fortalecem sua proposta de valor.

Dadas as forças transformadoras que estão remodelando o cenário dos serviços financeiros de hoje, as corretoras precisam levar em consideração suas forças e lacunas e, portanto, a necessidade estratégica de diversificar de forma cuidadosa, com uma visão de longo prazo voltada para a competitividade, a capacidade de resposta às demandas em mudança e a prosperidade.

FAQ

Qual é o principal benefício da diversificação de ativos para corretores?

The main benefit is risk reduction. By offering a number of uncorrelated asset classes, brokerages balance losses in one market with profits in another. This creates smoother revenues, draws in more diverse clients, and ensures long-term expansion in spite of turbulent cycles.

Quais classes de ativos são mais vitais para os corretores oferecerem em 2025?

Brokers precisam continuar oferecendo ativos tradicionais, como ações e títulos, enquanto expandem para áreas de alto crescimento, como criptomoedas, ativos tokenizados e fundos ESG. Essas ofertas respondem à demanda em evolução dos clientes, atraem investidores mais jovens e posicionam a corretora como um jogador de mercado inovador e competitivo.

É cara a diversificação de corretoras?

Na verdade, a diversificação envolve um investimento inicial em licenças, conformidade e infraestrutura tecnológica. Mas os benefícios a longo prazo - receitas mais estáveis, múltiplas fontes de renda e uma melhor lealdade dos clientes - superam os custos. As corretoras que diversificam adequadamente constroem resiliência e estão melhor posicionadas para enfrentar as quedas do setor.

Como os corretores se protegem contra riscos regulatórios quando diversificam?

Os riscos regulatórios são geridos pela obtenção de licenças adequadas em cada classe de ativo e jurisdição, contratação de profissionais de conformidade e consulta com assessoria jurídica. Uma infraestrutura de conformidade robusta permite que os corretores expandam suas ofertas sem interrupções, evitem multas e mantenham a confiança dos clientes ao entrar em novos mercados.

Atualizado:

23 de setembro de 2025